Fokus: Die Kür der beruflichen Vorsorge

Die berufliche Vorsorge eröffnet über die gesetzliche Pflicht hinaus attraktive Gestaltungselemente. Diese zahlen nicht nur auf die Arbeitgebermarke ein, sondern schaffen echte Win-Win-Situationen.

Die steigende Lebenserwartung kombiniert mit den langjährig tiefen Zinsen führten zu immer tieferen Umwandlungssätzen und – ohne Kompensationsmassnahmen – sinkenden Renten. Bereits heute werden Renditen der Aktiven für die Finanzierung der Renten verwendet. Umso wichtiger ist es, dass HR-Fachleute ein grundlegendes Verständnis für die berufliche Vorsorge aufweisen, damit sie als Bindeglied die Interessen von Unternehmen und Arbeitnehmenden bei der Ausgestaltung der Vorsorge berücksichtigen können. Dabei gilt es, sich in regelmässigen Abständen immer wieder die Fragen zu stellen: Ist die aktuelle Pensionskasse noch die Richtige? Sind die versicherten Leistungen auf die Mitarbeitenden und deren Bedürfnisse abgestimmt? Können Kosten optimiert werden?

Die berufliche Vorsorge bietet eine Vielzahl an Möglichkeiten, wie eine Vorsorgelösung ausgestaltet werden kann. Eine vorgängige Auseinandersetzung mit den Bedürfnissen des Unternehmens und des Personals bildet die Basis für die Wahl der richtigen Vorsorgelösung. Dabei kann die Branche, in der sich ein Unternehmen befindet, genauso entscheidend sein, wie die Altersstruktur der Belegschaft oder die Grösse der Firma. Eine attraktive Vorsorgelösung ist beispielsweise wichtiger in Branchen mit Fachkräftemangel, wo Mitarbeitende langfristig gebunden werden sollen, als in Branchen mit einem jungen Personalbestand und einer generell hohen Personalfluktuation. Jüngere Mitarbeitende und Eltern sind eher an einer guten Risikodeckung interessiert, wohingegen ältere Mitarbeitende einen hohen Sparanteil sowie einen hohen Umwandlungssatz bevorzugen. Zudem steigt das Bedürfnis nach Flexibilität und Selbstbestimmung, je höher die Löhne sind.

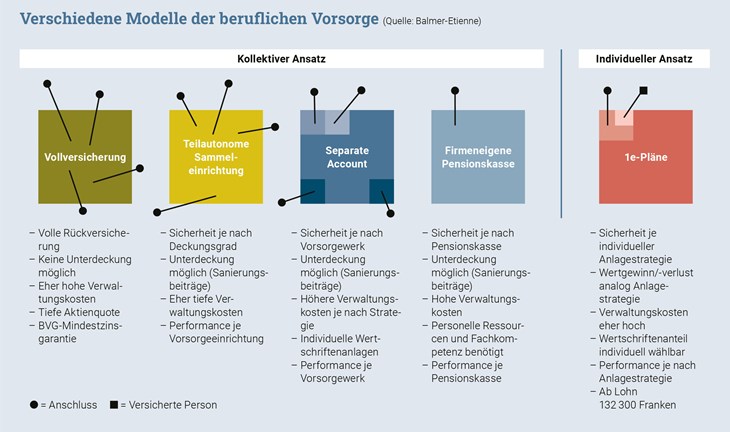

Der Pensionskassenmarkt kennt verschiedene Modelle (siehe Grafik). Im gewählten Modell spiegeln sich bereits die Bedürfnisse des Unternehmens und des Personals. HR-Fachleute sollten daher die wichtigsten Vor- und Nachteile sowie Chancen und Risiken der einzelnen Modelle kennen.

Die Vollversicherung gilt in der Schweiz als das Modell mit der höchsten Sicherheit und war lange das Modell mit den meisten Versicherten. Das Anlage- und Zinsrisiko übernimmt die Pensionskasse. Nachteilig wirken die eher hohen Risiko- und Verwaltungskosten und insbesondere die eher tiefe Verzinsung, die langfristig zu deutlich geringeren Altersguthaben führen.

Immer mehr Versicherte sind bei teilautonomen Sammeleinrichtungen angeschlossen. Dieser Trend hält bis heute an, da bei diesem Modell gegenüber der Vollversicherung höhere Renditemöglichkeiten bestehen (andere Anlagestruktur). Das Risiko von Verlusten tragen die angeschlossenen Unternehmen und die Versicherten kollektiv, weshalb es bei diesem Modell bei wesentlicher Unterdeckung zu Sanierungsmassnahmen (Minderverzinsung, Sanierungsbeiträge) kommen kann. Die Prämien sind im Vergleich mit der Vollversicherung in der Regel tiefer.

Will ein Unternehmen (Arbeitgebende und Arbeitnehmende) die Anlageentscheide selbst treffen, um beispielsweise die Renditechancen zu erhöhen, so werden bei einer Separate-Account-Lösung die Pensionskassenguthaben der Mitarbeitenden getrennt von anderen Kollektiven/Anschlüssen verwaltet und investiert. Die Sammeleinrichtung behält jedoch die Aufsicht über die Einhaltung der gesetzlichen Bestimmungen. Auch bei dieser Lösung kann eine Unterdeckung entstehen und das Teilliquidationsrisiko ist eher grösser als bei klassischen Vorsorgeeinrichtungen.

Eine firmeneigene Pensionskasse bietet im Grundsatz den grössten Spielraum bei der Ausgestaltung (Reglement, Leistungen, Grundlagen) der beruflichen Vorsorge. Hier können Arbeitgeber- und Arbeitnehmervertreter vertieft an der Gestaltung der Vorsorgelösung mitwirken und es erfolgt keine Verwässerung zu anderen Anschlüssen. Aufgrund der zunehmenden Regulierungen, des Bedarfs an personellen Ressourcen mit entsprechender Fachkompetenz sowie vielfach auch der fehlenden Grösse der Vorsorgeeinrichtung (kleine Vermögen, wenig Versicherte, kostenintensiv) ist die Führung einer firmeneigenen Pensionskasse anspruchsvoll. Der Trend weg von betriebseigenen zu teilautonomen Sammeleinrichtungen setzt sich fort.

Als individualisierte Vorsorgelösung bieten 1e-Vorsorgepläne die Möglichkeit, dass Versicherte die Anlagestrategie auf ihrem Vorsorgeguthaben, das auf den Lohnbestandteilen über 132300 Franken anfällt, individuell nach ihren Anlagebedürfnissen selber bestimmen können.

Ein Wechsel der Pensionskasse sollte gut und vor allem rechtzeitig geplant werden. Bei den meisten Pensionskassen besteht eine Kündigungsfrist von sechs Monaten (per 30. Juni auf 31. Dezember). Für den Pensionskassenwechsel braucht es die aktive Zustimmung der Arbeitnehmenden (einzeln oder via Arbeitnehmervertretung; siehe dazu auch den Fokus «Wechsel der Sammelstiftung»). Hierzu wird genügend Zeit für die Zurverfügungstellung von Informationen und zur Beratung benötigt (Versicherteninformation). Arbeitgebende und Versicherte sollten sich bewusst sein, dass bei einem Pensionskassenwechsel eine Gesundheitsprüfung erfolgen kann, die bei Befunden für eine begrenzte Zeit zu Leistungseinschränkungen führen kann. Bei unveränderten Leistungen ist eher keine Gesundheitsprüfung nötig.

Nicht jedes Unternehmen ist gleich attraktiv für eine neue Vorsorgeeinrichtung. Denn wer viele Rentner mitbringt, eine ungünstige Altersstruktur aufweist oder Schadenfälle (IV, Tod) vorzuweisen hat, muss mit einer Ablehnung, einem Einkauf in die Pensionskassenreserven oder hohen Risikobeiträgen rechnen. Sollte der Anschluss einer teilautonomen Sammeleinrichtung gekündigt werden, so ist der Deckungsgrad von hoher Bedeutung. Denn bei Pensionskassen mit einer Unterdeckung (deutlich unter 100%) besteht das Risiko, dass aufgrund der Teilliquidationsbestimmungen die anteilige Unterdeckung beim Wechsel den Versicherten mitgegeben werden kann. In diesem Fall werden Freizügigkeitsleistungen gekürzt und die Mitarbeitenden verlieren einen Teil ihres Vorsorgeguthabens.

Ein attraktiv ausgestalteter Kadervorsorgeplan hilft Unternehmen, sich auf dem Personalmarkt zu differenzieren und leitende Angestellte an das Unternehmen zu binden. Im Zentrum stehen dabei die Versicherung von Lohnbestandteilen über dem Obligatorium (aktuell 88200 Franken) und die Erhöhung der Sparbeiträge. Dadurch werden zudem Einkaufspotenziale geschaffen, wodurch die Versicherten ihre Altersvorsorge verbessern und Steuern sparen können. Achtung: Unternehmen sollten unbedingt darauf achten, dass im Vorsorgeplan die geleisteten Einkäufe im Todesfall separat als Todesfallkapital ausgerichtet und nicht mit dem Deckungskapital einer allfälligen Ehegattenrente verrechnet werden.

Häufig reichen die reglementarischen Leistungen nicht aus, um die Hinterbliebenen im Todesfall finanziell abzusichern. Die Ausrichtung eines zusätzlichen Todesfallkapitals bietet daher für die Hinterbliebenen eine schnelle finanzielle Unterstützung. Da die Prämien für das Todesfallkapital beim BVG kollektiv kalkuliert werden, sind sie in der Regel günstiger als eine individuelle Todesfallversicherung bei einer Versicherungsgesellschaft (3b).

Anstatt sehr hohe und kostspielige Invaliden-/Ehegattenrenten zu versichern, können die Leistungen bei Kinderrenten zu günstigeren Konditionen erhöht und somit eine ähnliche, nachhaltige Absicherung erzielt werden. Bei diesem Vorgehen stehen vor allem Eltern im Fokus der Absicherung. Dabei sollten die Leistungen nur so weit erhöht werden, dass nicht eine generelle Überentschädigung resultiert (Art. 24 Abs. 1 BVV 2).

Eine zu selten genutzte Möglichkeit ist die Weiterversicherung gemäss Art. 33a BVG. Dabei können Angestellte zwischen dem 58. Altersjahr und dem ordentlichen Referenzrentenalter ihren ursprünglich versicherten Lohn weiterversichern, wenn sie ihr Pensum reduzieren (um maximal 50%). Die Beiträge auf der Pensumsreduktion müssen in der Regel vom Arbeitnehmer getragen werden.

Eine weitere Möglichkeit stellt die Teilpensionierung dar, bei der Arbeitnehmende in Teilschritten ihr Pensum reduzieren und im Umfang der Pensumsreduktion Altersleistungen (Rente oder Kapital) beziehen. Die Höhe und die Anzahl der Teilschritte ist je Pensionskasse unterschiedlich und zudem abhängig von der kantonalen steuerlichen Auslegung.

Wie bei anderen Versicherungen wirkt sich ein schlechter Schadenverlauf negativ auf die Risikoprämien aus. Pensionskassen bieten aus diesem Grund oft selbst ein Case Management an und helfen Betroffenen bei der Bewältigung von gesundheitlichen und finanziellen Herausforderungen. Die Mitarbeitenden kehren schneller zurück und das Unternehmen spart Prämien – eine Win-win-Situation.

Mit einem modernen Online-Tool lassen sich die administrativen Arbeiten im HRM deutlich reduzieren und somit Kosten senken. Auch können Versicherte jederzeit auf ihre Daten zugreifen und Berechnungen online durchführen lassen.

Eine optimale Vorsorgelösung kann angesichts des Fachkräftemangels als wertvoller Lohnbestandteil hervorgehoben werden. Es geht dabei nicht nur um die Spar- und Risikoleistungen, sondern auch um ein positives Verzinsungspotenzial oder einen attraktiven Umwandlungssatz. Für das Unternehmen gilt es, Risiken zu managen und zu minimieren. Ein Blick auf die aktuelle Lösung lohnt sich.

Die berufliche Vorsorge eröffnet über die gesetzliche Pflicht hinaus attraktive Gestaltungselemente. Diese zahlen nicht nur auf die Arbeitgebermarke ein, sondern schaffen echte Win-Win-Situationen.

HR-Fachleute sollten über die Pensionskassen-Leistungen des Unternehmens Auskunft geben können, findet Pensionskassen-Experte Jean-Marc Wanner. Er stellt in seinem Berufsalltag allerdings fest, dass das Wissen und Interesse dazu oft fehlt, was eine verpasste Chance darstellt.

Das BVG definiert Mindestanforderungen an die berufliche Vorsorge. Von diesem Rahmengesetz können die Unternehmen zugunsten ihrer Mitarbeitenden abweichen. Das ist mit Mehrkosten verbunden, zahlt aber auf die Arbeitgebermarke ein.

Dass man bereits in jungen Jahren anfangen sollte, die Altersvorsorge zu äufnen und damit bestenfalls Steuern zu optimieren, ist vielen bekannt. Dabei geht oft vergessen, dass die Vorsorge bereits früher greift, wenn eben nicht alles nach Plan verläuft.

Arbeitgebende kommen sowohl bei den eigenen Mitarbeitenden als auch bei der Personalrekrutierung immer stärker unter Druck. Lohnnebenleistungen (Fringe Benefits) nehmen dabei einen immer höheren Stellenwert ein. Die PKSO bietet sich als bedürfnisgerechter Vorsorgedienstleister an.

Das Handout fasst die wichtigsten Stellschrauben zusammen, mit denen die berufliche Vorsorge für die Mitarbeitenden verbessert und somit die Arbeitgebermarke gestärkt werden kann.

vps.epas | Postfach | CH-6002 Luzern | Tel. +41 41 317 07 07 | info@vps.epas.ch